El Banxico ha igualado las últimas dos alzas de 75 puntos de la Fed.

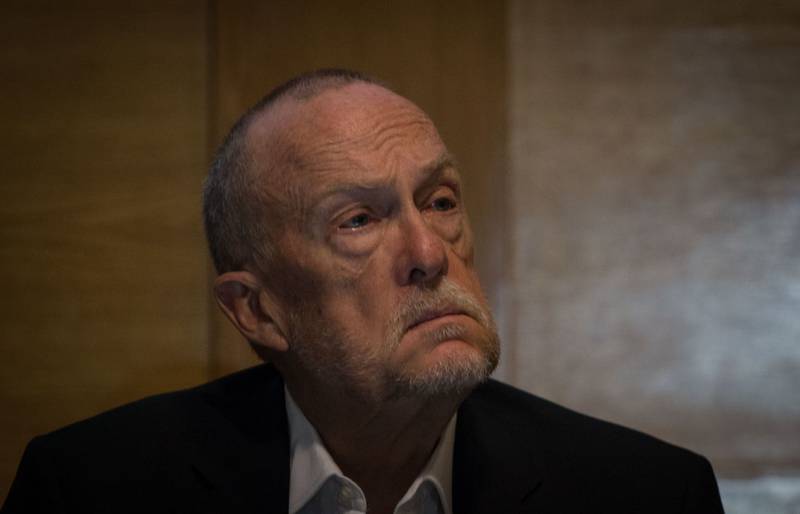

Es muy probable que el Banco de México (Banxico) siga los pasos de la Reserva Federal (Fed) de Estados Unidos, afirmó el subgobernador Jonathan Heath en una entrevista.

El banco central de México igualó las últimas dos alzas de 75 puntos básicos de la Fed, y elevó la semana pasada su tasa de interés clave a un máximo histórico de 8.5 por ciento. Banxico tradicionalmente emula los aumentos de tasas de la Fed para evitar que grandes cantidades de capital salgan del país y debiliten el peso.

¡SIGUE NUESTRO MINUTO A MINUTO! Y ENTÉRATE DE LAS NOTICIAS MÁS RELEVANTES DEL DÍA

“El indicador número uno que estamos observando es lo que hace la Fed. Diría que es probable que si la Fed aumenta 50, es un hecho que nosotros aumentemos 50 (puntos)”, comentó Heath a Bloomberg News el jueves por la noche.

“Si la Fed aumenta 75, tendremos una discusión muy interesante y supongo que solo puedo hablar por mí mismo, no puedo hablar por todos los demás, pero probablemente haremos lo que la Fed haga”.

Heath dijo que votará para igualar al movimiento de la Fed, ya sea de 50 o 75 puntos básicos. Banxico comenzó a elevar su tasa mucho antes que la Fed, en junio del año pasado, pero Heath dijo que México debería mantenerse en línea con su vecino del norte durante al menos el resto de 2022.

Los inversionistas están asignando probabilidades similares a un aumento de medio punto o tres cuartos por parte de la Fed en septiembre, según los precios de los contratos de futuros vinculados a Estados Unidos.

“Mi percepción es que no podemos darnos el lujo de separarnos al menos durante los próximos seis meses, por lo menos hasta fin de año. Ni siquiera lo consideraría”, apuntó Heath. La primera mitad de 2023 estará “basada en datos”.

La previsión del mercado de que el ciclo de ajuste terminará con la tasa en 9.5 por ciento es una “buena proyección” de lo que podría pasar, consideró Heath, y agregó que la junta realmente no discutió el asunto y que dependerá en gran medida de los datos.

Indicó que probablemente intentaría mantener la tasa terminal “el mayor tiempo posible” antes de recortarla, para garantizar que la inflación esté realmente bajo control.

Si bien es posible que el banco reduzca las tasas el próximo año, es más probable que lo haga en 2024, dijo.

En su reunión anterior, la junta había señalado un aumento de 75 puntos básicos en línea con un tono más hawkish, sin embargo, en su comunicado después de la reunión de la semana pasada, suavizó ese aviso.

Heath afirmó que el mercado “captó perfectamente el mensaje” de que el cambio de lenguaje significaba que “no estamos seguros de que vayamos a seguir aumentando 75, y lo más probable es que sea 50″.

La inflación alcanzó en julio su ritmo más rápido en más de 21 años, con un 8.15 por ciento, más del doble del límite superior de la tasa objetivo del banco del 3 por ciento, más o menos un punto. Heath dijo que prevé que el crecimiento de los precios alcance su punto máximo en agosto o septiembre.

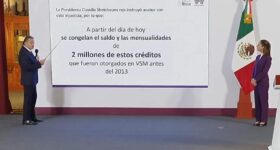

México probablemente mostrará más inercia en desacelerar la inflación que EU debido a factores como la inseguridad, la falta de competencia en su economía y los aumentos del salario mínimo previstos por el presidente, Andrés Manuel López Obrador.

El banco prevé que la inflación alcance un máximo del 8.5 por ciento en el tercer trimestre de este año, para luego caer al 3.2 por ciento a fines de 2023. Los economistas del sector privado son menos optimistas, en tanto que prevén que la inflación se ubique en 4.5 por ciento a fines del próximo año.

Hasta ahora, Banxico ha aumentado 4.5 puntos porcentuales en 14 meses, comenzando con aumentos pequeños de 25 puntos básicos y triplicando recientemente esa velocidad.

La economía de México siguió creciendo lentamente en la primera mitad del año, incluso al tiempo que la de EU se contraía. Heath dice que hay una probabilidad de 50-50 de que México entre en recesión, pero si lo hace, sería una recesión “superficial”.